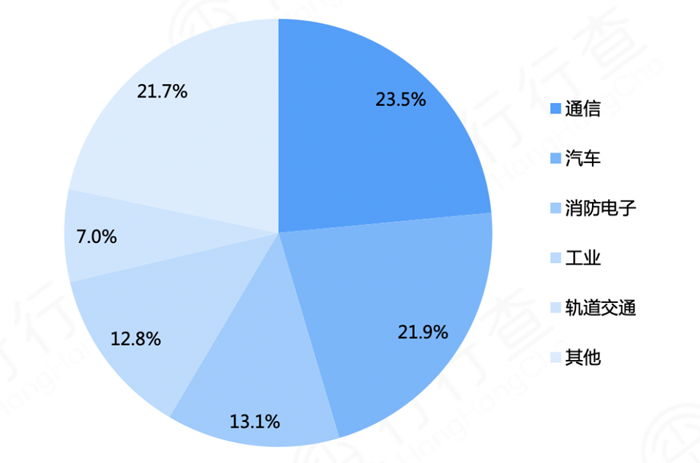

根据Bishop&Associates统计数据,汽车连接器占全球连接器产业的比例达23.70%,超越通信连接器位居连接器第一大市场。汽车连接器广泛应用于动力系统、车身系统、信息控制系统、安全系统、车载设备等方面。随着汽车智能化趋势加速,车载传感器用量增加,数据传输要求(高速高频大数据量)相应提高, 智能网联连接器使用量也随之增长,而高压连接器、高速连接器等新品类在车内的用量有望迎来阶跃。

汽车连接器行业概览

作为关键基础元器件用以实现电线、电缆、印刷电路板和电子元件之间的连接,从而传输信号或电磁能量,并保持系统与系统之间不发生信号失真和能量损失等变化。汽车连接器主要功能是实现汽车内部各个设备的连接,比如音响设备或动力传感设备均需要通过汽车连接器实现连接,提高各设备之间的适配性,以保障整车的安全性与稳定性。其类型包括圆形连接器、射频连接器、FCP 连接器、I/O 连接器等。汽车连接器具有较高的技术和生产工艺壁垒性能要求,具体体现在机械性能、电气性能、环境性能等方面。汽车高压高速连接器:量价齐升,国产替代加速

“双碳”目标背景下,汽车智能化、电动化的趋势明显。新能源汽车渗透率提升有望推动高压和高速连接器量价齐飞。量方面,单车连接器用量提升。传统燃油车仅需低压连接器,数量约为500 个,而新能源车单车使用连接器用量在 800-1000 个。价方面,单车价值量提升。传统燃油车单车低压连接器价值在 1000 元左右,而新能源车高电 流、高电压的电驱动系统对连接器的材料成本以及屏蔽、阻燃等安全性能要求远高于传统低压连接器。在新能源汽车电气连接系统中,三电系统是新能源汽车的核心增量部件,高压连接系统像神经一样将三电系统相连接,其主要作用为保证整车高压互联系统,即在内部电路被阻断或不通处架起桥梁从而使电流流通。汽车高频高速连接器可以分为同轴连接器(包括FAKRA和Mini-FAKRA,主要传输模拟信号)和差分连接器(包括HSD和以太网连接器,连接双绞线电缆,主要传输数字信号)。智能化汽车配套数据传输速度从150Mbps提升至24Gbps且汽车向集成化发展,推动MiniFakra和HSD配套使用,取代传统Fakra连接器。随着未来L3-L5的自动驾驶车型的放量,高压和高速连接器需求有望呈指数式上升。

汽车连接器产业链

连接器行业的上游产业包括金属表面处理服务、金属材料、塑胶原料等,原材料成本在一定程度上会受到铜、锡、镍和石油等大宗商品价格的影响。连接器下游行业竞争格局稳定且多为传统行业,主要包括通信、汽车、消费电子和工业控制等。这些行业多数为已经发展成熟的行业,客户粘性较高,市场多呈现出高集中度的面貌。因此传统的连接器市场壁垒较高,国内的连接器企业难以在这些行业与之直接竞争。

汽车连接器行业格局

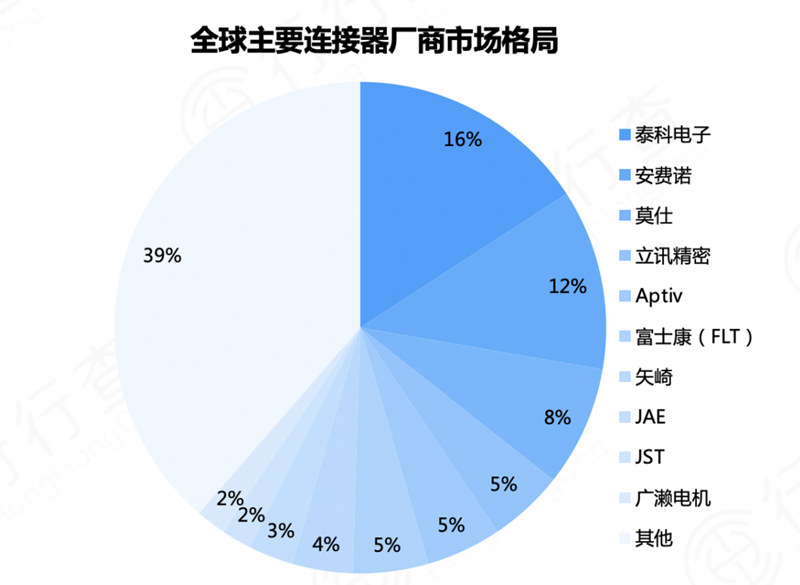

连接器行业集中度较高,竞争较为充分,传统连接器国际大厂占有绝对优势,并且仍有不断提高的趋势。自1980年以来全球前十大连接器供应商的市场份额已由38.0%上升到2020年的60.8%。2020年,泰科电子在连接器市场的占有率达到16%,安费诺达到了12%,莫仕占有8%的市场份额。美国、欧洲、日本等国家和地区汽车产业起步时间早,凭借长期技术和客户积累在中高端高压、高速连接器处于竞争优势地位。据Bishop&Associates 数据显示,汽车连接器细分领域中泰科长期占据统治地位,市场份额达39.1%,矢崎、安波福位列第二、第三位,市场份额分别达15.3%和12.4%,前三厂商市场份额合计达66.8%,整体更为集中。但是在当前国内市场需求大增、国际一线连接器大厂产能有限的背景下,高压和高频高速汽车连接器厂商有望迎来宝贵的国产替代窗口期。国内高压连接器代表瑞可达于2012年开始研发第一代高压大电流连接器,高速连接器代表意华股份于2015年开始研发高速连接器。国内高速和高压连接器主要厂商包括意华股份、电连技术、徕木电子、合兴股份、立讯精密、航天电器、中航光电、得润电子、永贵电器等。整体来看,国外厂商创新能力强,具有客户优势,占据市场主导地位。国产厂商具备配合灵活、交付周期短等本土供应优势,有望抓住政策支持、连接器升级契机探索行业新标准、下游本土厂商扶持等机遇加速赶超。短期内国内厂商有望通过购买产品设计授权抢占中低端市场,并借力以太网连接器标准制定提高市场话语权,并抓住车载网络重构机遇。